どうも。世界のうりだです。

国民年金だけでは、どうやら老後の生活費を賄うのは困難とされています。

「自分年金」ともいうべきiDeCo(個人型確定拠出年金) が制定されました。ただし、投資先には元本保証のない金融商品を有しています。

同じような商品で元本保証の「個人年金保険」があります。

保険大好きっ子が多い日本では、「保険」の2文字が入っているだけで安心感を覚えてしまいます。

どちらがいいかでお悩みの方のために、5つの観点で比較してみました。

私は断然iDeCoをおすすめしますが、その根拠を見てみましょう。

個人年金保険とiDeCoを5つの観点で比較

投資クラスタなら「iDeCo一択」ですが、比較対象に出されるのが「個人年金保険」です。

どちらも、年間の掛け金に対して所得控除を受けられます。

一定の年齢に達することで、売却して現金化することが可能です。

では、どこに差があるのかを見てみましょう。

1.元本確保の有無

金融商品を購入する上で、最初に確認するのが、「元本確保」です。

この一点だけで、個人年金保険を選んでしまった人がいるかもしれません。

元本確保商品に関してはiDeCoでも、定期預金および保険が有ります。

なのに、iDeCoでは商品数の多い投信がクローズアップされがちです。投信は、元本確保を言えないリスク商品です。

- 個人年金保険:有り

- iDeCo:一部商品(定期預金および保険)に限り有り

「元本確保」は要注意!?

ここでは、金融商品一般の話をします。

元本確保があるだけで、購入を決めさせてしまうほど、強いワードです。それだけに注意が必要なワードとも言えます。

というのも、元本確保というワードは、詐欺商品の常套句だからです!

元本確保をうたう金融商品には、預貯金と貯蓄型保険しかないと思っていいはずです。

金融商品で「資産を増やしたい」と考えるなら、むやみに元本確保商品を追求するべきではないのです。

2.税制優遇

年間の掛け金に対して、所得控除を受けられます。

会社員なら年末調整で、個人事業主なら確定申告することで、税金還付を受けられます。

所得税は年収の総額に対して5~45%、住民税は一律10%を取り戻せることになります。

- 個人年金保険:対所得税で上限4万円分、対住民税で上限2.8万円分

- iDeCo:対所得税、住民税ともに全額分

iDeCoは個人事業主だと、満額で月額6.8万円→年額81.6万円分に対して、所得控除となります!w(゜o゜)w

つまり税制優遇に関しては、個人年金保険よりiDeCoの方が20倍以上の差をつけて有利になるのです。

毎年のことなので、とりあえず多い控除額の商品(iDeCo)を選びたいと考えるのが自然です。

3.流動性

金融商品でもっとも気にしなければならないのが「流動性」です。

ここでいう流動性とは、掛け金を取り戻すことです。

保険もiDeCoも、原則は一定の年齢に達するまでは掛け金を取り戻せない、「流動性がとても低い」商品です。

それだけに、政府は「自助奨励」の見地から、税金を使って(所得控除で)援助してくれるわけです。

- 個人年金保険:途中解約が可能。ただし掛け金の一部のみ返戻。

- iDeCo:満60歳までは不可。本人死亡の場合、遺族の請求により支払われる。

個人年金保険は、解約することで一部を取り戻すことができます。

一方iDeCoは、容赦ありません。国民年金を先出しでもらうことができないのと、一緒です。

ただし死亡した場合、当然本人はもらえませんが、遺族に支払われる制度があります。

本人死亡時について詳しく知りたい方は、こちらをクリックしてください。

4.運用商品の指定

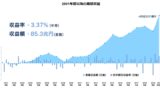

iDeCoに加入するには「国民年金の支払い」が必要です。国民年金として支払われた資金を運用しているGPIFのポートフォリオは、公開されています。

非常にわかりやすいですね( ^ω^)

運用益がちょっとマイナスに傾いただけで、マスコミは大騒ぎするのは、もうやめてほしいところです。

iDeCoでは、自分で投資商品を選びます。

それら商品は、定期預金であれば年利、投信はベンチマークにする指数や信託報酬はもちろん、月間の資金流出入額まで開示しています。

一方で個人年金保険は、保険会社におまかせです。見込みの年利以外は全てブラックボックスに包まれています。

投資先はおろか、なんと手数料すら開示されません!w(゜o゜)w

傍目からしたら、「運用益抜き放題」と言われても、仕方がありません。

こんなうさん臭さ満載の貯蓄商品、投資クラスタには耐えられません。

- 個人年金保険:不可

- iDeCo:全商品を個人で指定

iDeCoではリスク商品を!

ここでは、完全に情緒(ギャンブル脳…)の話です。

iDeCoでは確かに元本確保商品を選ぶことも可能ですが、個人的には「リスク商品」をおすすめします。

というのも、iDeCoの加入条件である国民年金自体が、全額返ってくる保証がないからです。

年金は「死亡するまで」しかもらえません。あなたの人生の長さそのもので、返戻額が変わってしまいます。

iDeCoは国民年金と同じ「減額リスク」を背負っリスク商品(主に株式投信)を選んで、倍増した満額受け取る(かなり高い)可能性に賭けるわけです。

5.手数料

個人年金保険とiDeCoは、満年齢を迎えた時点で、全額解約になります。

手もとに帰ってきた時点で、手数料は支払い済みです。だから見えにくく、意識しづらい面があります。

「元本保証」の個人年金保険は、満年齢を迎えたら、確実に掛け金分は返ってきます。ただし、手数料の内訳は不明なのです。

一方iDeCoは、資料上で計算すれば、1円単位で割り出せます。

- 個人年金保険:不明。(ただし、掛け金を1とした場合、手数料を差し引いても1以下にはならない。)

- iDeCo:年金機構への手数料(2,800円弱 1回)。金融機関への口座開設、口座振込の各手数料(振込回数ごとに170円程度)。投信ごとに決められた信託報酬(年換算0.1%~2.0%程度)。

「何にいくら使ったかわからなくても、元本さえ保証してくれるなら…」

そのような考えの人がいる限り保険会社は、個人年金保険のあなたの掛け金を使っていい感じに株式運用し、ボロ儲けし続けるのです。

人が売りに来ない商品は優秀?!

iDeCoを対人・対面で売りつけられたことはありますでしょうか? ほとんどの方がないはずです。

一方保険は、営業所に詰めたセールスパーソンが、身を粉にして(意味深)売りに来ます。

大企業なんかだと、昼休みに通りすがる社員に声をかけてきたりします。

この差は一体何なのでしょうか?

保険で有利なのは企業側

企業側が有利だからこそ、保険は一社で何千ものセールスパーソンを雇ってでも、売りに行くのです。

購入側は、有利になりづらい。満期の年齢に達しても、元本に毛が生えた程度の返戻です。

保険は国民年金同様、長期で運用しているはずなので、それなりに運用益が出ていると考えるのが自然です。

運用益の大半を、保険会社が掠め取っていることになります。

「元本割れするリスクを、保険会社が取ってるんだから、しょうがないだろ!」と、多くの方が納得して保険に加入してしまうのだから不思議です。

いや、たぶん運用しているのを知らないだけだと思います。

企業にうま味がないiDeCo

iDeCoを販売する金融機関が取るのは、口座維持と振込手数料といった実費だけです。利益になりません。

うま味のないiDeCoは、企業が率先して売る商品ではないのです。

企業に代わって、iDeCo購入者には十分なうま味があります。

定期預金なら、商品自体の手数料は全くの0円です。年利5%平均の株式インデックス投信の信託報酬は、毎年0.2%程度。差し引き4.8%が、翌年の複利運用に回るのです。

iDeCoなら投信を通じて、GAFAMをはじめとした全世界の名だたる企業に投資することができます。

販売企業の考えではなく、のびのび好きなところに投資し運用したいなら、iDeCoにしましょう!

税金還付を受けよう!

他人任せだと保険にいってしまいます。自主的に調べた方が、メリットが高くなるのです。

iDeCoも保険も一緒ですが、税制優遇の結果受けられるはずの税金還付は、自ら申告しないと受けられません。

サラリーマンは年末調整した結果、給与明細で社会保険料で引かれる金額が減っているのを見て喜ぶことになります。給与全体額が、いつもより上がっているはずです。

特に確定申告は、正直手間がかかります。軽減する意味でも、マイナンバーカードからの電子申請をおすすめします。

iDeCoでお得な年金積立ができても、完璧に優遇を受けるためには、最終的に自ら行動するしかありません。

まとめ

せっかく今我慢して将来をヘッジするなら、満期になったとき、より多くの利益に可能性を見出したくならないでしょうか。

それならiDeCo一択です!

iDeCoに満額投入したのち、さらに税制優遇を多く受ける意味で、年間4万円を少し超える個人年金保険を”追加”するのはアリです。

今回は、

- 個人年金保険とiDeCoを4つの観点で比較→個人年金保険に比べて、iDeCoなら最大20倍の税制優遇が可能!

- 人が売りに来ないiDeCoは、企業にメリットがない→代わりに購入者がうんと得をする!

について、書いてみました。

最後までお読みいただき、ありがとうございました。

コメント