どうも。世界のうりだです。

投資というのは、【毎月つみたて】にすることで、安定した資産運用を実現できます。

さらに、つみたてNISAやiDeCoを使ってつみたて投資することで、税制優遇を受けられるようになっています。

「下がった時に多く買える」メリットばかりを強調しますが、最近は一定期間”下がった時”にお目にかかれていない気がしませんか?

投資は「リスクを取った期間」が長いほど、メリットを受けられるようです。

自身のポートフォリオにおいて、好調時のつみたて投資が若干デメリットをのぞかせたので、ご紹介します。

好調時のつみたて投資はデメリット!?

2014年から開始された従来のNISA制度(いわゆる一般NISA)。現在は年間120万円まで一括投資が可能です。

一方、2018年に後追いで創設されたのが【つみたてNISA】です。こちらは年間40万円を上限に、毎月の設定額の上限が33,333円とされています。

名だたる投資クラスタの言を見るに、「つみたてNISAの方が、期間が長くなるからおすすめ」というのが主流のように思えます。

はたして実態はどうなのでしょうか?

損益率が高いのは「つみたてを止めた投信」?!

昨年から今年にかけて、株式市場の好調が続いています。

「買わないリスク」なんて、使い方を間違った”リスク”が取りざたされたりしています。

自身の証券口座で各投信を見たら、損益率がいずれも大幅プラスを示しています。

私はある特徴に気づきました。

「おや? 米国株より先進国株の方が若干いいぞ!?(゜Д゜)」

私の証券口座では、「eMAXIS Slim米国株式(S&P500)」が+47.19%、対して「たわらノーロード 先進国株式」は+48.94%になっていたのです!w(゜o゜)w

この特徴を見て「【スクープ】先進国株が米国株を上回った!?」的なタイトルで記事にしようかと思いました。

しかし常識的に考えて、まじりっけ無しの米国株の方がいいはずです。

だったら、何がこのような結果を招いたのかと考えました。

両投信については、投資方法が明らかに違っていたのです。

前者はぼちぼちと積立てていましたが、後者はかなりの期間放置していました。

ちなみに後者を放置した理由ですが、つみたて先を先進国株から全世界株にシフトしたさせたからです(;´▽`)

また、前者についても現在はほとんど買い付けはしていません。それは、全世界株でも米国株の割合が6割を占めることを知ったからです。

それにしても、「先進国株の方がつぉい」みたいな記事を書かなくてよかったです(^_^;)

つみたてのデメリット→好調時の買い増し

投資方法の違いに気づき、わずかとはいえ差がついた理由がわかりました。

つみたて投資は、好調時にも買い付けが発生するからです。

投資はあくまでパーセンテージで考える必要があります。

つみたて投資の場合、右肩上がりに基準価額が上がっているときは、安く買えてたはずの利益率が薄まってしまうです。

政府のお考え

「ひょっとしたら、【一気買い】した方が長い目で見たらお得なんじゃね?(゜Д゜)」

政府は、税制優遇とつみたてのメリットを”目くらまし”にし、一気買いをさせない空気を作り出しました。

たしかに、ほとんどギャンブル的な投機をさせないのは、いいことでしょうね。失敗したら破滅ですから。

「あいつらはバ○すぎて、すぐにもうからないと投資なんてしないんだからな!( ^▽^)σ」

政府はギャンブルに釘を刺す意味で、少額つみたて投資には手助けすることにしたのでしょう。

投資はすぐに成就するわけではありません。しかしクローズアップされるのは、すでに巨万の富を築いた勝ち組の人たちばかりです。

知っておいてほしいのは、彼らはたまたまギャンブルに勝っただけです。

負け組の方が圧倒的に多いわけです。負け組が増えてしまうと、税収が減ってしまいます。

せめて勝ち組の真似事でもさせてやろうと、苦肉の策としてつみたて投資を推奨しだしたのです。

組み立てて考えると、政府の意図が分かってきますね。

iDeCoは複利効果が薄まる?!

iDeCoはつみたてオンリーです。大金持ちでも上限額を投じた後は、翌年を待たなければなりません。

上限額は国民年金加入者(第一被保険者)で年間マックスで81.6万円と、年金ということを考えたら、それほど大きな額は投入できないようになっています。

国民年金加入者の代表として、個人事業主が挙げられます。ここではESBIの分け方に即して「Sの住人」と呼びましょうか。

Sの住人として成功、勝ち組になれば、もっと大きな額をぶっ込めるはずなのに。

iDeCoは複利を抑えられる

iDeCoは残念ながら、勝ち組にはそれほど寄与しない制度ということです。

最高のパフォーマンスを発揮するためには、年初にマックス額を入れるのがいいのでしょう。

そうすることで、複利効果を最大限に得ることができます。

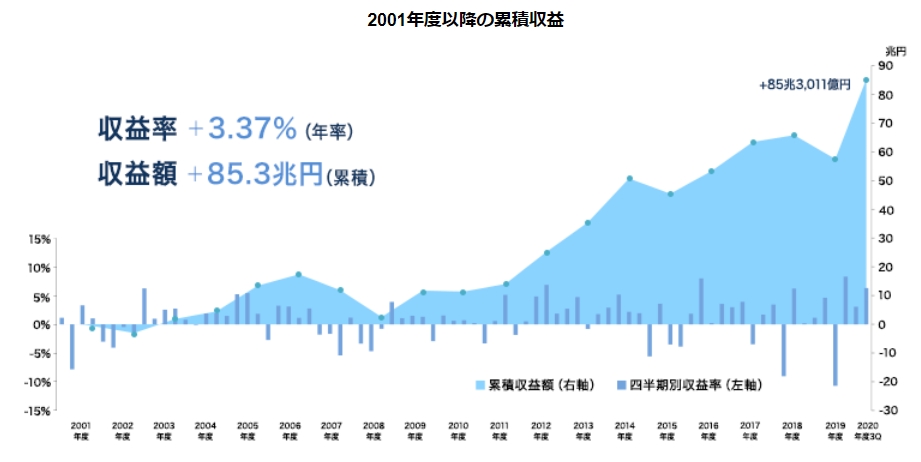

年金で頼るべきは、GPIFにおける年金運用の複利効果です。

GPIFの運用額は、177兆7,030億円(2020年度第3四半期末現在)ですからね。逆立ちしても個人の投資では追いつけません。

同期の期間収益率は+6.29%とのことです。こういうのYahoo!ニュースでやればいいのに。

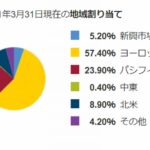

かなり保守的な4資産分散でも、この収益率ですからね。

長期で見たら「つみたて+ハイリスクなポートフォリオ」より「一括+ローリスクなポートフォリオ」で十分のようです。

自身が十分な年金を受ける意味で、公的年金はきちんと年金を納めるべきですね。

まとめ

つらつらとつみたて投資のデメリットを書いてきましたが、

私のような労働収入を継続させることが不可欠な「Eの住人」においては、つみたてしか方法がありません。

「やらないより断然マシ」なのはわかります。そのきっかけとして、”お上”が税制優遇を取り入れてくれたことには、感謝しなければなりませんね(;´▽`)

今回は、

- つみたて投資のデメリット→好調時にも買い付けが発生し、利益率が薄まる。

- 先進国株が米国株を抜いた理由→先進国株は、好調時のつみたてを止めていたため。

- iDeCoとGPIFの比較→保守的なポートフォリオを長期で維持すれば十分。

について、書いてみました。

最後までお読みいただき、ありがとうございました。

コメント