どうも。世界のうりだです。

「インデックス投信なら、どれも同じ」と思われている方が、いるかもしれません。

今となっては「かなりニッチになった投信」と、「最新の人気投信」を比較してみます。

「三井住友・DC新興国株式インデックスファンド」の運用報告書

みなさんは、「三井住友・DC新興国株式インデックスファンド」(以下、当該投信)をご存知ですか?

私は、種々の投資クラスタブログにおいて、当該投信の名前を聞いたことはありません。

前日、私が最初に買い付けた当該投信の「交付運用報告書」(決算日:2019年12月2日)が届きました。内容を見て、非常にびっくりしました!

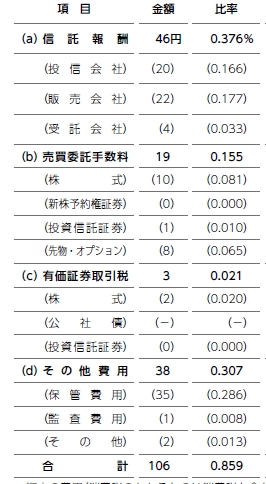

コストトータル

当該投信の信託報酬は「0.374%」をうたっています。

しかし、その他の経費を含めると「0.859%」と、倍以上のコストになってしまっています。

新興国株式というカテゴリは、比較的高コストの部類です。しかし、信託報酬以上の経費を見込まなければならないというのは、きわめて遺憾です。

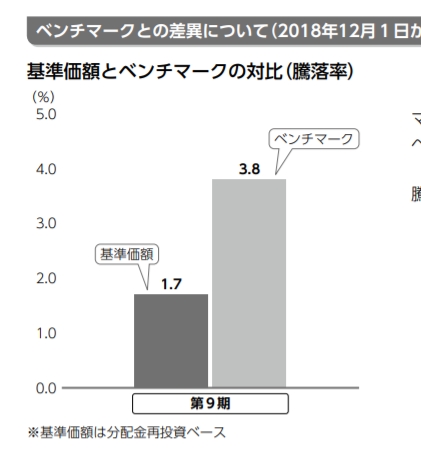

ベンチマークとの乖離

コストに追い打ちをかけて、ベンチマークとの乖離が非常に気になりました。

以下、当該投信からの釈明です。

当期における基準価額の騰落率は+1.7%(分配金再投資ベース)となり、ベンチマークの騰落率+3.8%から2.1%下方乖離しました。

三井住友・DC新興国株式インデックスファンド 交付運用報告書

下方乖離要因

・ベンチマークと先物にリターンの差異が生じたこと

・信託報酬が生じたこと

・売買コスト、保管費用等の支払いが生じたこと

・配当に対する現地源泉税が生じたこと

みなさん、これで納得できますか?

「しょうがないだろ」と言わんばかりに、非常に事務的です。「先物」もやっていたのかと、若干の驚きも含んでいます。

ベンチマークとの乖離が生じたときに、いずれの投信でも事務的な言い訳しか出てこないのであれば、せめてコストは下げたいところです。

新興国株式の推奨ファンド

こういう「困った投信」には見切りをつけて、最新の低コスト投信への切り替えがオススメです。

名実ともに一番人気なのは、「eMAXIS Slim 新興国株式インデックス」(以下、eMAXIS)です!

まずは信託報酬ですが、こちらは「0.2079%以内」です。当該投信のおおよそ半分にまで抑えられています。

最新の交付運用報告書(2019年7月1日)を確認したところ、その他の経費を含めて「0.379%」でした。

当該投信に比べると、驚きの低コストです!

コストトータルが、ほぼ当該投信の信託報酬と一致してしまっては、これ以上の言は不要でしょう。

私はすでに、新興国カテゴリのつみたては「eMAXIS」に切り替えています。

まとめ

つみたてNISAや特定口座による当該投信の新規買い付けは、オススメできません。

初心者で何も知らない人は、社名とかでなんとなくで選んでしまう傾向があると思いますので、ご注意ください。

もしまだ、当該投信のような「高コストなインデックス投信」をつみたてNISAで買い付けているのであれば、同カテゴリの低コストな投信に切り替えることをオススメします。

最後までお読みいただき、ありがとうございました。

コメント