どうも。世界のうりだです。

iDeCoを使った、最大利益を目指せるポートフォリオがあることを、ご存知でしょうか?

あなたがお持ちの証券口座に、iDeCoしかないとしたら、今回ご提案するポートフォリオを作ることは難しいかもしれません。しかし、そんな人は当然ながら皆無のはずです(;´▽`)

iDeCo口座を作ったなら、必ず特定口座もあります。どちらにどの資産を割り当てるのが、ベストでしょうか?

その2つの口座を使用するなら、最大利益を出せるポートフォリオが、自ずと見えてくるはずです。

iDeCoで最大利益を出せるポートフォリオ

リスク資産と無リスク資産を、一緒にiDeCoで管理することに縛られてないでしょうか?

投信を使った資産運用は、「iDeCo単独ではない」ということです。

iDeCoは株式オンリー

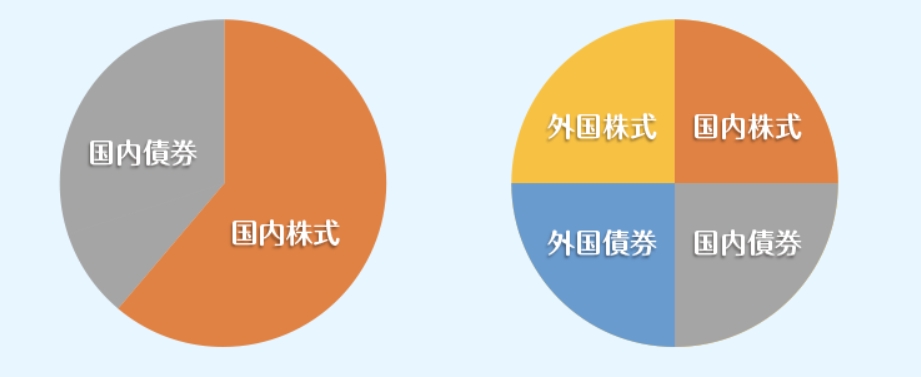

上図のポートフォリオ運用を目指した場合、iDeCoに採用するのは株式カテゴリのみにしましょう!

厚生年金のご加入の方は、2.3万円までしかiDeCoの枠がありません。

ある程度収入ができたら、おそらく物足りない金額です。ポートフォリオ全体額は、おそらく2.3万円を超えてくるはずです。

債券カテゴリを含むポートの場合、とりあえず株式分を満額iDeCoにするべきです。

こうすることで、運用終了した際に課税するはずだった株式分の大きな利益を、満額享受することができます!

上限以下の場合

例えば、iDeCoの投入金額が1万円とします。iDeCo以外は、一切投資や定期預金にはしません、と。

それであれば、iDeCoにポートフォリオを組むのは自明です。ただし、あくまで【暫定処置】という意識が重要です。

後でも出てきますが、投資額が増えたときに迷ってしまう、あるいは無意識的にポートフォリオを続けてしまうことが懸念されます。

iDeCoはできるだけ株式用の口座にすることを目指しましょう!

ポートフォリオは資産全体で

証券口座の区割りが複雑になっています。皮肉ですが、区割りを活用するほど、実入りがよくなります。

iDeCo、NISA(つみたて、一般)、特定口座は、いずれもあなたの資産です。もっと言えば、銀行預金も含めていいでしょう。

債券のようなローリスク資産を、特定口座や銀行預金に移すことで、iDeCoやNISAでの非課税効率をより高くすることができます。

いっそ「投資=株式」「非投資=日本円 or 個人向け国債」として、非投資資産のリスクを排除する方が、気持ちが楽になるかもしれませんよ( ^ω^)

運用中に起きるうれしいイベントに合わせて

もし、あなたが22歳で就職してiDeCoを始めたとしたら、金額設定はどうしますか?

まずは最低金額の5千円が妥当でしょう。

だからといって、長い運用期間中ずっと5千円のまま完走する人は、かなり珍しいかもしれません。

毎月”たった”5千円の価値

5千円に対する価値観は、どんなに加齢しても大きく変わらないはずです。

「5千円あれば、ランチ弁当10回分ではないか!?」

その5千円を投資以外で浮かせたとして、何に使ったかはっきり覚えている人は、少ないのではないでしょうか。

覚えていないということは、そんなに価値のあることには使っていないことを示しています。

ギャンブル脳に陥った私なんかだと、当然「リスク全振り」に行きつきます。

パチスロであれば20分足らず、競馬であれば10口も買ったらおしまいです。

一方、毎月のつみたて投資をすることで、”たった”5千円が光ってきます。

「絶対に返せよ!」という債券より、「好きに使っていいよ!」という株式に、しばらく“放り出してもいい金額”として、毎月5千円が許せるかどうかを自問してみてください。

生活費との比較

月の生活費の根幹である「スーパーの買い物費用」と比べてみましょう。私は4.5万円くらいです。

さらに5千円を生活費の一環として、自分の未来のために全額株式インデックスに投じられないでしょうか?

大丈夫。30年超の投資時間が、あなたの味方になってくれます!(`・ω・´)σ

あなたの長遠な人生スケールと、世界の経済成長を見合わせれば、この選択になるのは自明です。

投入額は増やせる!

収入改善すると、iDeCoへの投入額を増やすことが可能です。

私なんかは、正社員をやめて派遣にしたことで、収入を1.5倍にすることができました(゜∀゜)

こんな”向こう見ず”な転職をするのは稀でしょうが、昇格やヘッドハンティングと、加齢と経験積み上げによって、収入は上がるものなのです。

このとき、ポートフォリオ運用を、iDeCoだけで継続するでしょうか?

もし株式と債券半々の人が、5万円まで資産運用に回すことができるようになったとします。

iDeCoは2.3万円まで、満額株式カテゴリにします。残り2千円分の株式カと、債券カを特定口座で運用するのです。

リバランス云々と言いますが、それはiDeCoへの投入期間が終わってから(現在は満60歳)で十分なのです。

未来を楽観できる→世界の経済成長は順調に継続していると考えられるのが、「iDeCoは株式全振り」のメリットでもあります。

まとめ

私自身、個人での複雑なポートフォリオ運用には、懐疑的になっています(´・ω・`)

複雑なポートフォリオ運用は、始めのうちはやってる感があります。次第に面倒さを感じるようになったら、それは”やりたがり”な初心者を卒業した証拠かもしれません。

運用に回す資産分は、適度なリスク→株式インデックスにさらすべきと考えるようになりました。

ただし途中で離脱しないように、長期間(年金受給まで)「なかったことにできる金額」に抑えることが大前提です。

今回は、

- iDeCoで最大利益を出せるポートフォリオ→最終的には全額株式カテゴリで埋められるように!

- 最少額5千円のポートフォリオ→普段使いの出費と比較したら、全額株式の一択!

- 運用中に起きる【昇給】時の対処→iDeCo投入額をアップしたら、株式以外は特定口座に!

について、書いてみました。

最後までお読みいただき、ありがとうございました。

コメント