どうも。世界のうりだです。

つみたてNISAで購入する投資信託(投信)では、S&P500が大人気です。

S&P500に限った話で言うと、実は一括投資した方が得ではないかと考えられます。

投資はどうなるかわからないから、つみたて投資で時間分散を図ります。

一方、長期保有することで値上がりがほぼ確定しているなら、時間分散が時間の無駄になってしまう可能性があります。

そこでおすすめしたいのが、ETFという商品です。投信より割安なコスト(信託報酬)で運用できてしまうからです。

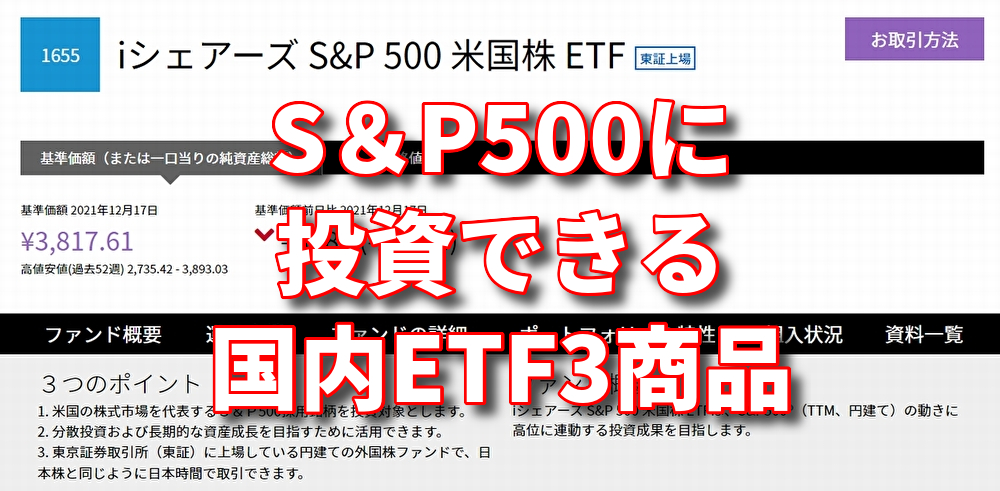

今回はS&P500に投資する国内ETFで、Google検索で表示された上位3商品を取り上げてみました。

S&P500に投資できる国内ETF3商品

私はこれまで、「ETFは米国ETFに限る!」と言い続けてきました。

ただ、今回ご紹介するS&P500指数に投資するETFついては、国内ETFでも十分なパフォーマンスと流動性を確保できるようです(゜Д゜)

ヘタに為替リスクを取らない分、米国ETFよりもメリットがありそうです。信託報酬が0.03~0.05%高い分でヘッジできてしまいます。

いずれのETFもSBI証券から、国内株式と同じ画面から購入が可能です。

上場インデックスファンド米国株式(S&P500)(1547)

今回ご紹介する唯一の日本の会社である、日興アセットマネジメント社が提供するETFです。

年間の分配金利回り0.8%をうたっています。ETFでは必ずインカムが発生します。

もっとも気になるコストですが、信託報酬が0.165%と、3商品ではもっとも高額になっています。

最近出てきたS&P500の投信に負けてしまうというのは、デメリットかもしれません。

購入可能な金額や出来高を鑑みても、若干腰が引ける内容ではあります。

- 1口の基準価額:5,781円(12/18現在)

- 最小購入口数:10口、最小購入価格:58,000円程度

- 出来高数:144,750、出来高単位:14,475単位

SPDR S&P500 ETF(1557)

ETFの老舗・スパイダー社が提供するETFを、日本市場で買うことができます。

信託報酬は0.0945%程度と、まずまずです。為替手数料がかかるので、仕方がないですよね(;´▽`)

分配金が年4回発生します。インカムだけで生活できるほどの富裕層なら、コレ1本で十分ですね!(゜∀゜)

- 1口の基準価額:52,730円(12/18現在)

- 最小購入口数:1口、最小購入価格:53,000円程度

- 出来高数:19,541、出来高単位:19,541単位

iシェアーズ S&P500(1655)

私が今回、もっともおすすめしたい商品です!(`・ω・´)σ

バンガードが出てくる前は、もっともETFのシェアを誇っていたブラックロック社のETFです。

信託報酬が0.075%程度と、最安のコストです。

- 1口の基準価額:3,805円(12/18現在)

- 最小購入口数:1口、最小購入価格:3,800円程度

- 出来高数:425,197(!)、出来高単位:425,197単位

1655は、5,000円足らずという低額から投資できるという、ETFの強みを十分に生かしています。

そして一番注目したいのが、出来高数です。上記2商品の23倍程度もあります。

ETFが流行らない日本において、ここまで流動性が確保されているのに驚きました!w(゜o゜)w

最終的に売却するまでが投資であることを考えると、流動性確保は重要なポイントなのです。

個別銘柄には、イマイチ確信が持てないとお悩みのあなた! 思い切って売却して、全部1655に乗り換えてしまいましょう!

全世界的に株価が下がっている、今がチャンスです!

一番安いから【一括購入】したい!

長期スパンで見たとき、米国株、なかんずくS&P500指数は、急角度で上がり続けてきました。

今後もその勢いが続くと考えると、S&P500は今が一番安い可能性が高い、と言えます。

そういう商品については、ドルコスト平均より一括投資した方が、利益増大のメリットを受けやすいのです。

一般NISAでの購入

ETFのため、税制優遇制度を使うなら【一般NISA】での購入になります。

年間120万円の5年分の購入枠と、ロールオーバーを使うことで、最大600万円分を10年間非課税で運用できます。

600万円の資金があるとして、最初に一般NISAに120万円、残りの480万円を特定口座で同じETFを買っておく。翌年、特定口座のETFを120万円売却して、一般NISAで購入するという方法もあるでしょう。

使用する口座に関係なく、年単位でもS&P500はかなりのパフォーマンスを生み出します。

現金にしておく安定性より、社会貢献の意味を込めてS&P500に投資しておき、未来に期待する方が楽しいはずです。

運用期間と一般NISAの弱点

少なくとも20年間は見てもらいたいところです。

ひょっとしたら、一般NISAの10年後に「原価割れ」してしまう可能性があります。

一般NISAの期間終了後は、非課税のメリットが無くなってしまうかもしれません。というのも、原価割れした場合、それまでで発生した損益は、特定口座のように利益分との相殺ができないのです。

そこが一般NISAの怖いところです。

原価割れを防ぐ意味でも、一般NISAではちょこちょこ積み立てるのではなく、一括投資が有効になってくるのです。

早期退職で退職金を持て余している方へ

退職金は、大企業なら1千万円単位でもらえるなんて話を聞きます。

いやはや、派遣SESの私には、どう転んでも退職金には縁がありません。

普通に65歳定年から、S&P500全振りはかなり心配です。

対して、もっと早い年齢で退職金を受け取った方には、今回ご紹介したETFへの一括投資(全額という意味ではありません)は、かなり有効だと考えています。

早期退職のうまみ

45歳定年なんていう話が出る前から、50歳前半くらいでの早期退職を募る企業はありました。

為替とか分析とか、小難しいことを言わないなら、上記ETFに一括投資するのは、かなり有効です。

50歳から20年間、S&P500で運用すれば、投資額の4倍になるのもかなり現実的です。

預金額はメインバンクがチェックしています。あなたの退職金を見て、手数料の高いファンドラップなどを勧められてからでは、プロの営業マンにやられてしまいます。

退職金をすぐに使うことがないのであれば、S&P500への投資というもっとも効率的な資産形成手段に投じてしまいましょう。投資した時間全部を有効活用できます。

まとめ

なかなかまとまったお金を用意できなので、仕方なくつみたて投資をしています。

もちろんつみたてにもメリットがありますが、投資の本質は「今投資している金額」でしかありません。

米国経済の優位性と普遍性を考えたら、S&P500のETFへの一括投資はもっとも理に適っています。

今回は、

- S&P500に投資できる国内ETF3商品

- S&P500なら、一括投資のメリットを活かせる!→高い流動性で、売却時も安心。

- 早期退職の退職金は、S&P500のETFに一括投資で運用しよう!

について、書いてみました。

最後までお読みいただき、ありがとうございました。

コメント