どうも。世界のうりだです。

投資クラスタは、早起きしなければウソです。

というのも投資クラスタを自覚する者の朝は、モーニングサテライト(モーサテ)のチェックからスタートしなければならないからです。(知らんけど)

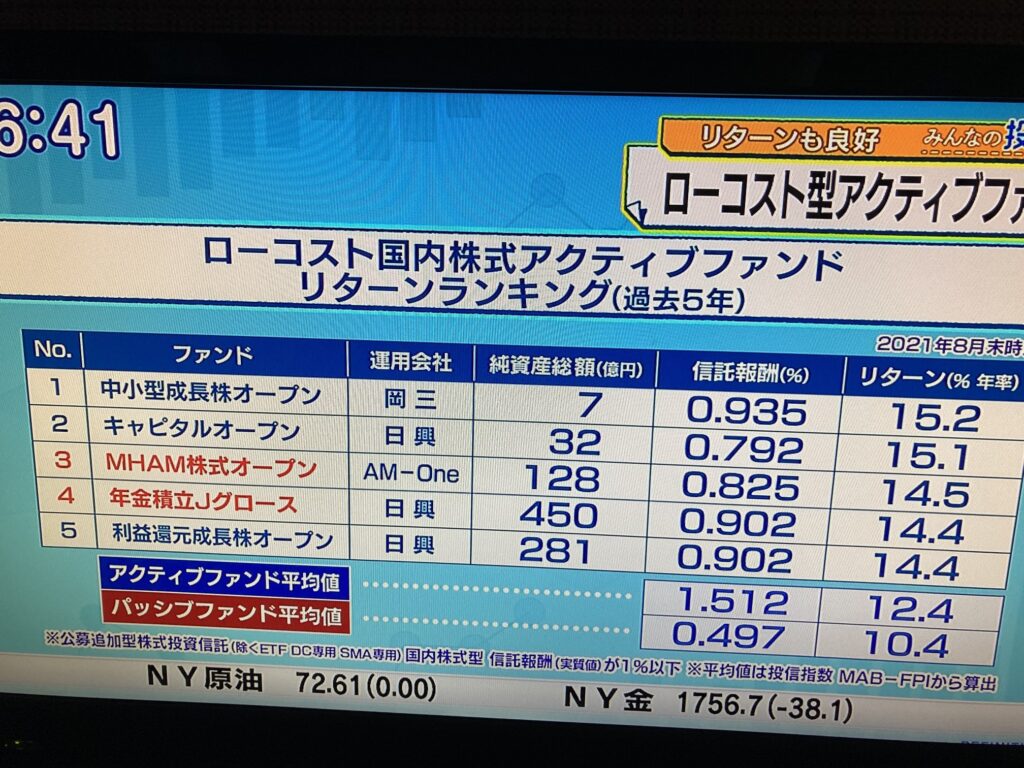

モーサテでは、毎週金曜日に投資信託のランキングを取り扱っています。当コーナーの投信は、日経スポンサーの宣伝場所でしかないので、真に受けないように(^_^;)

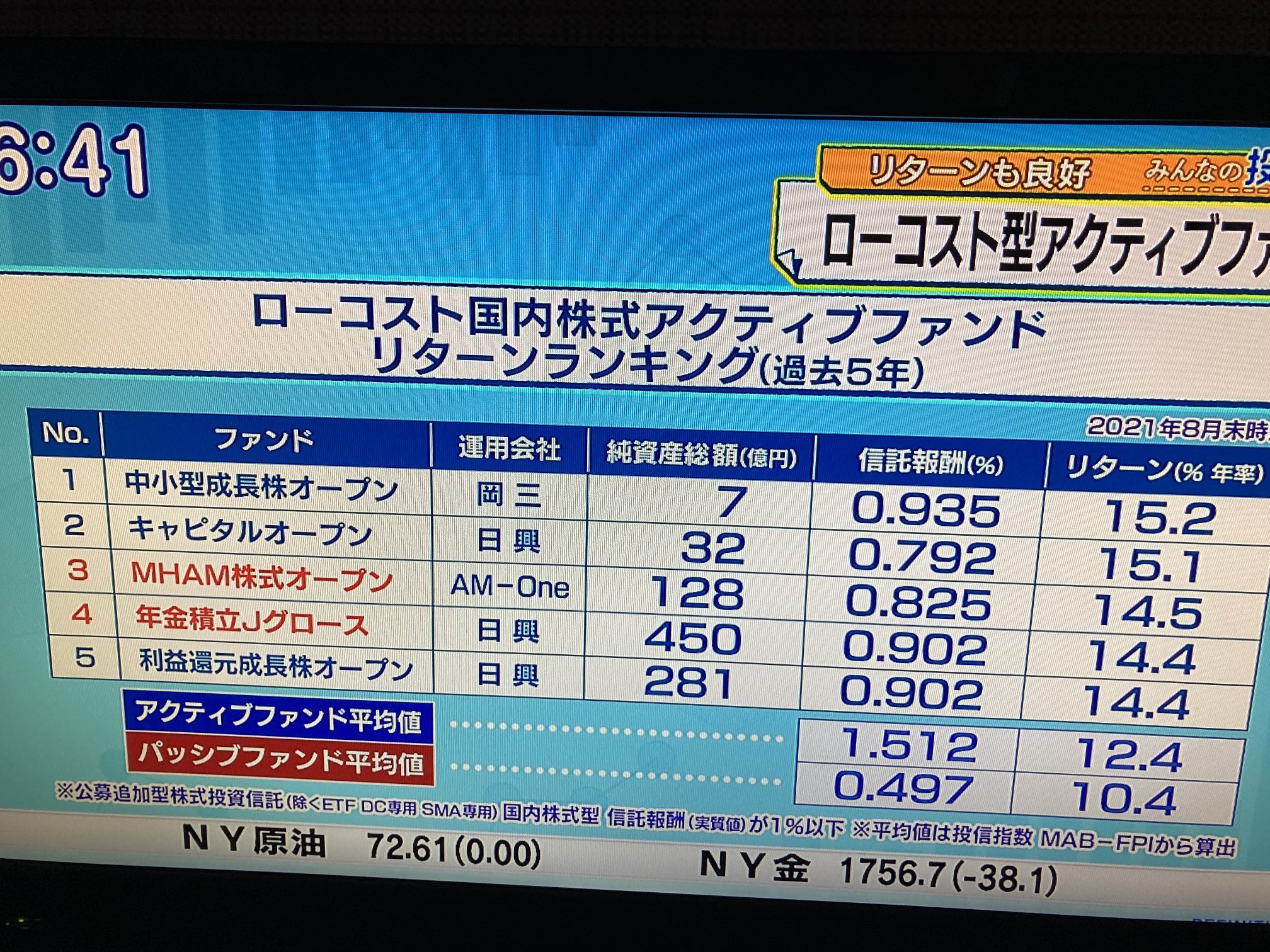

9月17日の題材は、「ローコストの国内株式アクティブファンド」。ブログネタ感でしかなかったので、写メまで撮りましたよ(;´▽`)

この中で、はたして購入に値するおすすめの投信はあるのでしょうか!?

投信選びでお悩みの方、またiDeCoを始めようか検討されている方は、ぜひご一読ください。

ローコストの国内株式アクティブファンドの実態

テレビ番組が商品紹介するときは、商品を毀損するような言い方はしません。そのため、あるいは視聴者が「これはいい商品なのかも」と、誤解してくれることを期待しています。

何のしがらみのないブロガーが、培った知識からフラットな視点でお伝えします。

ランキングされた投信

ランキングされた投信を、SBI証券のページから検索してみたので、リンクを貼っておきます。

- 中小型株成長株オープン 償還日:2024/03/04

- キャピタルオープン 過去5年間、資金流出額が継続

- MHAM株式オープン 基準価額:2,124円 →資産が約5分の1に縮小!

- 年金積立Jグロース 問題なし。むしろよさげか!?

- 利益還元成長株オープン 償還日:2026/06/25 ←大幅な資金流出が継続したため設定されたか

申し訳ないですが、どれも聞いたことがありません(^^ゞ

懸念点を添えてみました。「年金積立Jグロース」以外は「買えない」と判断するにふさわしいトピックです。

一目買えない投信

まっさきに目につくのは、・・・まさか「リターン」ではないですよね!?( ^▽^)σ)~o~

2020年5月以降、株価は上がりっぱなしです。8月からの1年間であれば、株式ベースの投信ならリターンはよくなっています。つみたてNISAで購入可能な投信が、全てプラスのパフォーマンスになったニュースから、そのことがわかります。

なので画像のリターン順位は、誤差の範囲でしかありません。

純資産総額

見なければならないのは、純資産総額の少なさです。

モーニングスター社の見解では、10億円未満の投信は避けるように言われています。

元資産が少ない場合、繰上償還が懸念されるからです。投信にとって繰上償還はもっとも避けなければなりません。

画像のラインナップでは「中小型株成長オープン」は、買ってはいけない投信に該当します。

※尚、9月18日時点の時価総額は、SBI証券内では805百万円(8億円)になっています。

インデックス投信の雄であるeMAXIS Slimを見慣れた方であれば、純資産総額は100億円以上、1000億円単位に達していることをご存知のはずです。

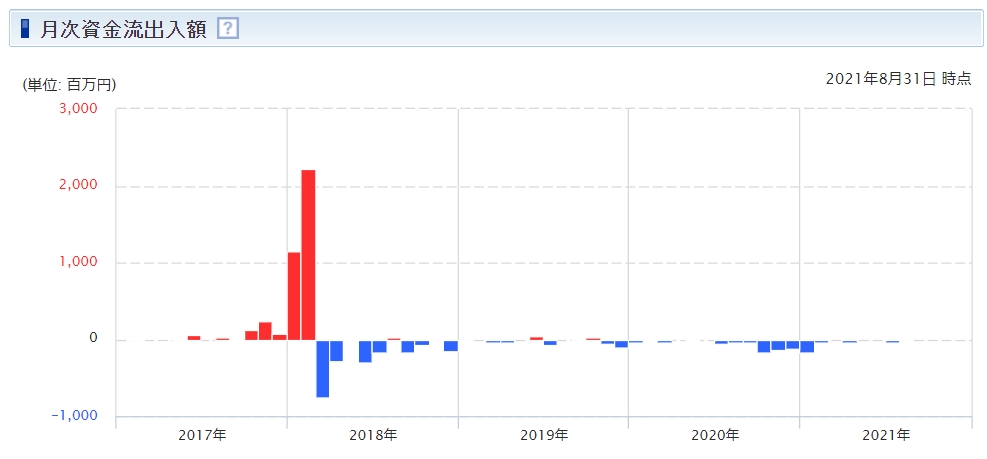

資金流出入額

モーニングスター社が、純資産総額と合わせて注目するべきと言っているのが、資金流出入額です。

画像は引き続き、中小型成長株オープンのものです。

資金流出入額は、テレビやパンフレットでは、なかなか見ることができません。しかし、SBI証券なら投信ページからすぐに確認できます。

説明するまでもありませんが、こういうグラフを描くのは買うべきではありません。

まとまった資金流出がないことから、”塩漬け”されていると思われます。

つみたてNISAの効能

2018年でピタッと流入がやんでいます。この年に、つみたてNISAが開始されたからです。

つみたてNISAは、コストビジネスと化したアクティブファンドにとっては、受難の制度です。

「無くてもいいアクティブファンド」が浮き彫りになったのは、つみたてNISAの効能と言えるでしょう。

あいまいとイメージ先行

投信名には、なんとなくポジティブなワードがおどっています。対面で、目の前にこの投信だけを出されたら、買いたくなるかもしれません。

金融商品は、イメージ先行だけで買ってしまってはいけません!

インデックス投信のように、投資先を明確にする必要が無いのが、アクティブファンドの危険性です。

今回は「国内株式ランキング」と銘打っているので、かろうじてわかりますが。

ネットで「投信 グロース株 ローコスト」とか検索されて、個別投信が上位検索されるのは至難でしょう。

ナンバーワンアクティブファンドのコスト

今日なら誰もが知る、名実ともにナンバーワンアクティブファンドともいえる「ひふみ投信」と比較してみましょう。

会社名をそのまま投信に冠するのは、独立系投信会社の投信ならではです。それだけに、自信の表れが見て取れます。

独立系では、「1社1商品」が原則です。ひふみの場合は派生商品が数本販売されていますが、いずれも「ひふみ」がくっついています。

ひふみ投信の信託報酬は、1.078%以内のため、1%を切るローコストには入りません。

ひふみ投信がローコストではないことから、アクティブファンドのパフォーマンスとローコストは、相関性が低いと言えます。

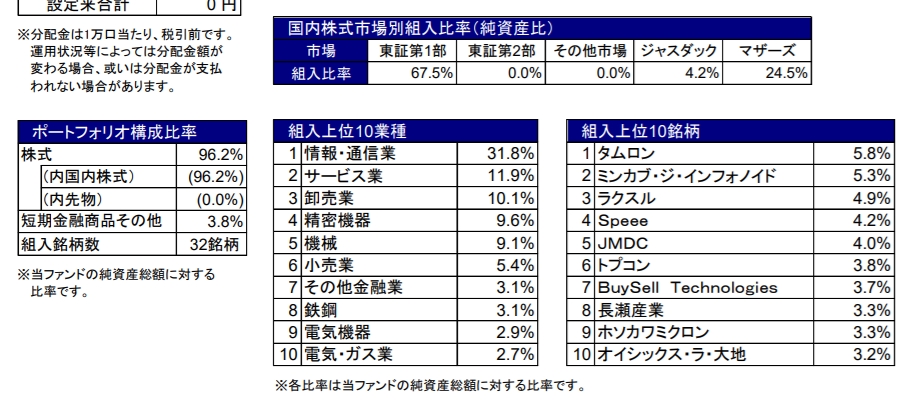

投資先

もっとも気になるのは、投資先ですね。

中にはインデックスとほとんど一緒の投資先にも関わらず、信託報酬だけ高いアクティブもあるようです。

中小型成長型オープンでは、2021年8月現在は32銘柄に投資しています。アクティブファンドらしい、少数精鋭の聞いたことのない銘柄を選りすぐっています。

一般的に知られていない銘柄を前面に出すのは、(善悪はともかく)アクティブファンドの使命とも言えます。

上記のことから、”インデックスまがい”の疑いはありません。

一方で、パフォーマンスが気になります。1銘柄の影響が大きいのでリスクは非常に高く(乱高下しやすく)なり、どの銘柄も伸びず、手数料負けの可能性を懸念されます。

中小型株のため、安定を度外視した「伸びしろ全振り!」の投資になります。資産形成のコアには、とても据えられません。

ここまで「しっかりと攻めた運用」をする上では、償還日の設定は仕方ありません。

iDeCoは国内株式アクティブの温床!?

ローコストのアクティブファンドに巡り合うには、ネット証券では至難の業ではないでしょうか。

今回のように、テレビの紹介で偶然見かけたのがきっかけになります。

実はテレビよりもっと、アクティブファンドに”引っかかる”可能性が高いシチュエーションがありました。

iDeCoのパンフ

「iDeCoは節税になるから、定期預金にしておくだけでも旨味があるんだって!?(゜∀゜)」

節税メリットがハンパないことから、投資に全く興味が無い人でも、iDeCoに加入しています。

そういう人たちは、iDeCoのパンフを見て、初めて投信を目の当たりにします。

「なんとなく、これ良さそうじゃない!?(゜∀゜)」

信託報酬など比較するはずもなく、インデックよりもアクティブに好印象を抱く人が多いはずです。

iDeCoのパンフには、そうしたつみたてNISAに入れなかった国内株式のアクティブファンドが、投資初心者を待ち構えています。

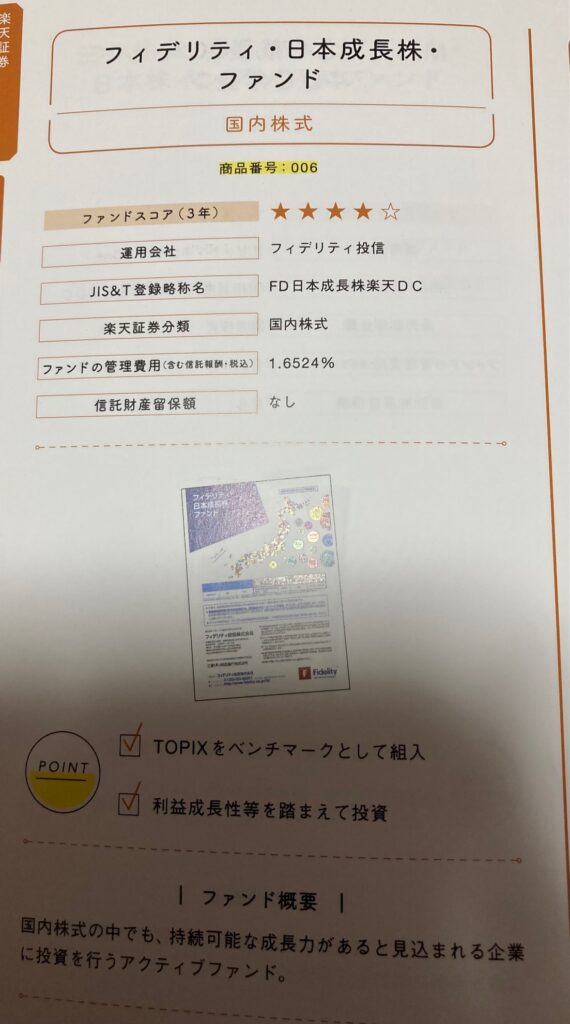

フィデリティ・日本成長株・ファンド

画像は、私が持っている楽天証券のiDeCoパンフから、「フィデリティ・日本成長株・ファンド」の記載を抜粋しました。

「成長」は、アクティブファンドの常套句です。また、1.6%超の信託報酬は、アクティブファンドの平均値(1.512%)を有に超えています。ローコストですらありませんw

注目するべきは「TOPIXをベンチマークとして組入」の一文です。なぜこの一文を入れてしまったのかは、非常になぞです。

というのは、「だったら、インデックス投信でいいじゃん!」というツッコミが入るからです。

楽天証券のiDeCoでは、ちゃんとTOPIX連動型のインデックス投信を購入できます。

TOPIX連動型である「三井住友・DCつみたてNISA・日本株インデックスファンド」なら、信託報酬は0.1728%です。

同じTOPIX連動型をうたっているにも関わらず、わざわざ9.56倍のコストをかけさせようとするのです!

まとめ

アクティブファンドに関しては「安かろう、悪かろう」というのが、個人的な見解です。

初心者がランキングを信じた場合、20%の確率でしか当たりを引けないことに、投信の闇を感じます。

これまで「投信選びは、宗教に近い」と言ってきました。

ローコストだけが売りよりも、高コストでも、納得できる投信の購入をおすすめします。

モーサテの上記コーナーで紹介される投信は、買うための商品比較ではなく、あくまでブロガーのネタとして視聴してください。

今回は、

- ローコストの国内株式アクティブファンドの実態→5本中4本が、「買ってはいけない投資」だった!

- iDeCoは国内株式アクティブファンドの温床→“インデックスまがい”のアクティブファンドを掴むと、10倍近いコストロスが発生!

について、書いてみました。

最後までお読みいただき、ありがとうございました。

コメント