どうも。世界のうりだです。

日本にはGPIFという、世界最大の資産運用機関があります。年金の資金源として、効率的かつ安全な運用をしています。

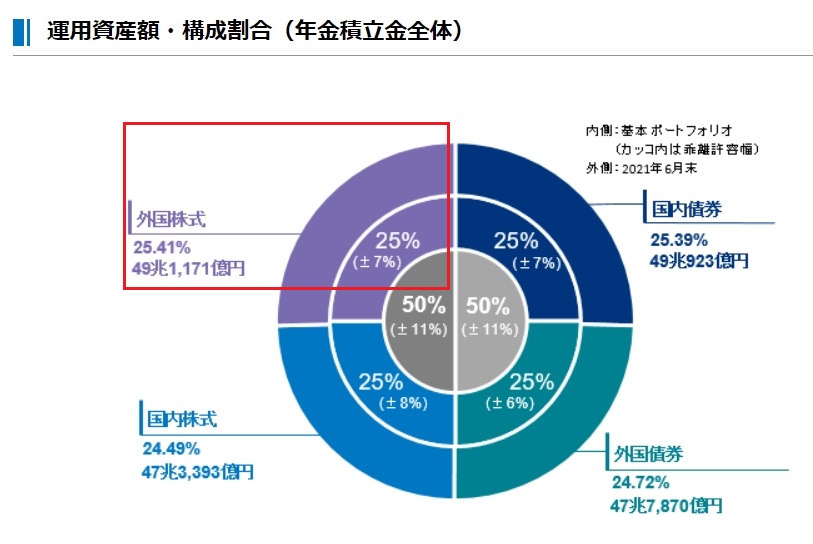

当機関では、4資産ポートフォリオを用いています。各カテゴリの性質を知ってしまうと、このポートフォリオに意見したくなってくるでしょう。

私は言いたい! GPIFは、より現実的で、かつ資産増大の可能性のあるカテゴリを採用するべきだ、と。

4資産で原動力になっている「あのカテゴリ」を見直しするべきです!

GPIFが採用すべき「理想の4資産ポートフォリオ」

私を含む日本国民の福利厚生に関わる話です。これから書くことは、どこに出しても恥ずかしくないと自負します。

ことGPIFは、着実な資産運用→資産増大する可能性が高いポートフォリオにするべきなのは明白です。

過去の歴史に鑑み、「1つのアセット」は変更するべきだと考えます。

外国株式を「米国株式」へ!!

4資産のカテゴリは、国内債券、外国債券、国内株式、外国株式で構成されています。

4資産の原動力は、言うまでもなく「外国株式」です。

現在、外国としては「先進国」を指しています。中国を筆頭にしたBRICSに代表される新興国は、除外されています。(中国がない時点でやる気を感じないところは、今回は触れません。)

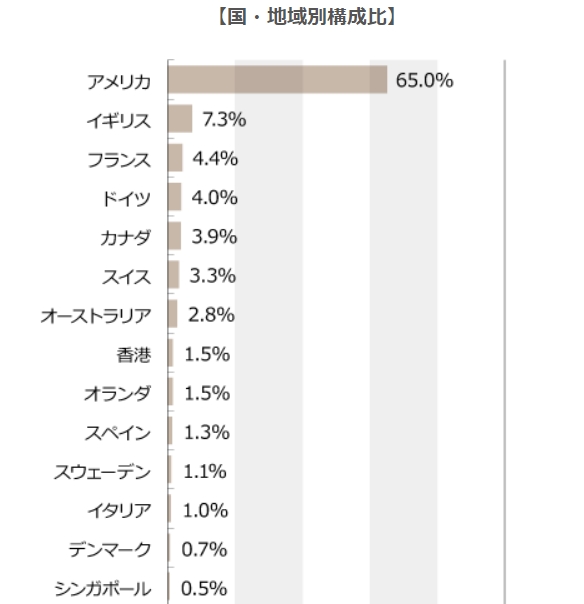

先進国株式カテゴリでは、「MSCIコクサイ」指数が採用されています。当該指数ではなんと、米国株式が65%を占めています!w(゜o゜)w

欧州の少なさ

先進国というからには、欧州がもう少し台頭しているイメージが無いでしょうか?

2位のイギリスから6位のスイスの4か国の割合の合計が、たった19%です。5位のカナダを入れるかどうかなんて、どうでもよくなってしまいます(;´▽`)

個人投資家であれば、「分散こそインデックス投資の肝だ!」と片付けてしまえばいいでしょう。

しかし、「資金増大こそ、国の命運をかけた使命」であるGPIFの資産運用にとって、それらの国を入れるのは”おためごかし”でしかありません。

悪しき平等思想

「米国株にすれば、もっといい成績になるのになぁ(;´▽`)」

GPIFに所属するベテラン運用者は、きっとそのように考えているはず。まあお役所仕事ですから、自分の意見を言っても、何のメリットもありません。

ただし、有力なベテラン運用者が政府にお伺いを立てたとしても、それは通らないでしょう。

「いや~、私もそう思うんですけどねぇ(´Д`)」 金融庁、ひいては財務省、あるいは年金を主る厚労省の最高幹部も、本当は米国株式に変えた方がいいと思っている人は必ずいるはずです。

それでも、ダメなんです!

先進国株式カテゴリを米国株式カテゴリに移行できないのは、「米国隷属」だと揶揄されるに決まってるからです!

日本には、「何事も平等でなければいけない!」という売国奴フェミニストが少なからず存在します。彼らの声は、日ごとに大きくなっています。

例え国益になるにしても、彼らに言わせると平等が優先されてしまいます。彼らをくさす政治家は、残念ながら現在はいませんorz

そして、彼らは知らないのです。先進国とくくっている時点で、新興国と言われる国(彼らが大好きな中国や韓国)の株式には、1円も投資していないことを。

4資産ゆえのインパクト

GPIFの外国株式を米国株式に入れ替えることは、残念ながら難しいでしょう。

しかし、個人投資家が購入する4資産バランスファンドには、適用する可能性があると考えます!(゜∀゜)

シンプルな4資産だからこそ、米国株のインパクトが発揮されるのです!!w(゜o゜)w

おそらく毎年、大規模なリバランスが生じるでしょう。米国株式が生み出しす莫大にはみ出した割合の株式を売却(利確)し、他資産に振り分けるのです。ひいては、国内(日本)株式への増資にもつながります!

一方、「世界経済インデックスファンド」に代表される6資産や、REITを入れた8資産では、この入れ替えをやる意味がかなり薄いと思っています。

米国株に入れ替えても、その割合が少なくなりすぎるからです。

また6~8資産は、「とにかく分散させたい!」と、そもそも「増やしたい」より「リスクを分散したい」のニーズが高いのです。

先進国株式の今後

インデックス投資を掘り下げるにつれ、個人的には先進国株式の存在感が無くなりました。

先述してきたように、米国株式の存在とその優秀さを知ったからです。結果として、株式カテゴリにおける米国株式の割合過多を隠せなくなっています。

私はすでに、先進国株式へのつみたては行っていません。全世界株式に、それらの国々がなんとなく入ってるだけで十分です。

米国以外の先進国の投資割合

私個人のポートフォリオにおいては、米国以外の先進国(MSCIコクサイに該当する国・地域)への投資割が、極端に低くなっています。

私の株式カテゴリの地域別比率ですが、「全世界(50)+米国(20)+国内(20)+新興国(10)」となっています。

全世界における米国割合が55%としたら、その他先進国は全体のわずか22.5%です・・・意外と残ってましたね(;´▽`)

その22.5%が与えるインパクト(上下ともに)は、今後も過小でしょう。先進国に変える意味すら感じません。

先進国(米国除く)株式があったら…

バンガード社では「VXUS」(神がかり的センスのティッカーコード!?)という、米国以外の先進国株式に投資するETFがあるそうです。

ETFは、このようなニッチスマートベータを選択できる利便性があります。

「なんだ、バンガードであるんじゃん。V社と”なかよし”の楽天さん、SBIさんがそのうち出すのでは?( ^ω^)」

そんな投信が出たとして、日本で売れますかね…(;´▽`) 「先進国≒米国」なんて事実、ほとんどの人が知らないんですよ!?m9(^Д^)

間違ってVXUSだけ買ってしまう人が居たら、目も当てられません。

複雑になる→売れない

当然ながら、VXUS単体への投資では、まったく満足なパフォーマンスを得ることができません(´・ω・`) いうならば、肉詰めピーマンからひき肉を抜いて、玉ねぎを詰めただけのようなものです。(自称・比喩表現の王)

VXUSは、必ず米国株式(VTI、VOO etc.)とセットで買う必要が生じます。

つまり当該商品は、複雑でないと満足しない玄人にしか売れません。

「それなりに増えて、あんま下がんなければ、何でもいいし」という、会社からいやいやiDeCoを押し付けられているだけの人には、全く響きません。インデックス投信を買うのは、そんな人がほとんどのはずです。

楽天やSBIがいくら優良商品だと訴えても、裾野が広がらない商品をわざわざ提供してくれるとは思えません。

まとめ

インデックス投資クラスタのみなさんは、今回の提示した内容には、すでに気づいているはずです。

ネーミングは「4資産(米国株式 or S&P500)」で、ユーザには十分響くはずです。

Slimの三菱UFJ国際さん、SBIさん(朝倉社長)には、ぜひご検討いただきたいところです。「NEXT 4資産」のネーミングが使えるiFree(大和)さんも、チャンスですね!(゜∀゜)

今回は、

- 4資産で入れ替えてほしいカテゴリ→「外国(先進国)株式」を「米国株式」に! より安心できる年金運用を!!

- あるべき先進国株式カテゴリ→米国を切り離す「VXUS」に連動する投信が必要。でも売れるとは思えないので、発売化の可能性は皆無。

について、書いてみました。

最後までお読みいただき、ありがとうございました。

コメント