どうも。世界のうりだです。

私と同じSESの皆さん、ちゃんとiDeCo口座は開設してますでしょうか?

2001年から始まった個人型確定拠出年金に、2016年からiDeCoの愛称が付されました。

ある程度の規模の企業だと、企業型の方で加入されているかもしれません。しかし、iDeCoなんて聞いたことのないSESは多いはずです。

日頃冷遇されるSESですが、iDeCoで税制優遇を受け、実利をもって跳ね返しましょう!

今回はネット証券界の風雲児(?!)・マネックス証券のiDeCo口座開設するメリットを踏まえてご紹介します。

マネックス証券でiDeCo口座を開設するメリット

充実の米国株式カテゴリ!

iDeCoで買える投信というと、信託報酬の低いインデックス投信が揃っています。

証券会社にもよりますが、それほど魅力的な投信かと問われたら、黙らざるを得ない方が多いでしょう。

SBI証券のセレクトプランは、eMAXIS Slimシリーズを各カテゴリに取りそろえています。iDeCoよりも幅広く投信を選べるつみたてNISAと、一緒になるはずです。

もう一社勧められるとしたら、マネックス証券になります。

iDeCo口座でダウ、S&P500、NASDAQ100を取りそろえているのは、マネックス証券だけです!(゜∀゜)

運用期間が自ずと長くなるiDeCoだからこそ、(あくまで過去の傾向から)資産拡大の可能性を高くできる米国株に特化できるのはありがたいですね( ^ω^)

細かいところですが、3種とも運用会社がばらけていることにも注目です。

万が一繰上償還が生じる事態になった運用会社1社だった場合、移動先がなくなってしまう心配もヘッジしています。

自社ブランドのバランスファンド

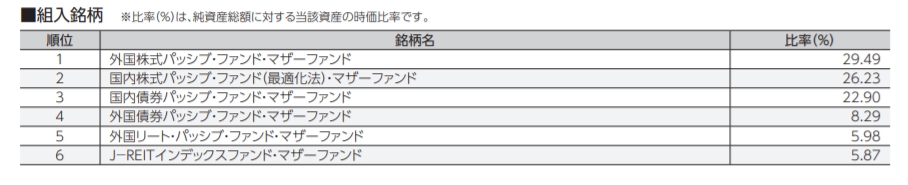

バランスファンドに「マネックス資産設計ファンド<育成型>」を提供しています。

マネックス証券として、もっとも売りたい商品です。理由は、実入りがいい(顧客との利益相反)からです。

なんとも”きっかい”な資産配分です。この”きっかい”さ、実は私の資産配分に通じるところがあります。

- 国内資産(株式・債券いずれも)が多め

- REITを少し入れている

REITを入れること自体は、「8資産均等」でもやっていることなので、ドヤるほどのことでもありません。

私が注目したのは、REITの割合を抑えているところです。株式や債券に比べて、REITの市場規模が圧倒的に小さいことが考慮されています。

REIT以上に注目するのは、【国内資産】です。

投資クラスタにおいては、国内資産を嫌う傾向にあります。これは1989年以降、右肩下がりだった国内株式への価値観に基づいています。

投資(特に株式)は、自分の資産を増やすだけでなく、「社会に影響を与えることを考えるべき!」、というのが持論です。当該投信が、国内株式への投資の必要性を買って出ています。

信託報酬が0.55%と、アクティブ運用をする投信の中では、かなり割安です。

iDeCoでは「育成型」しか選べないことから、iDeCoでは特に株式の有利さを訴えているのも、好感を持てます(*´ω`*)

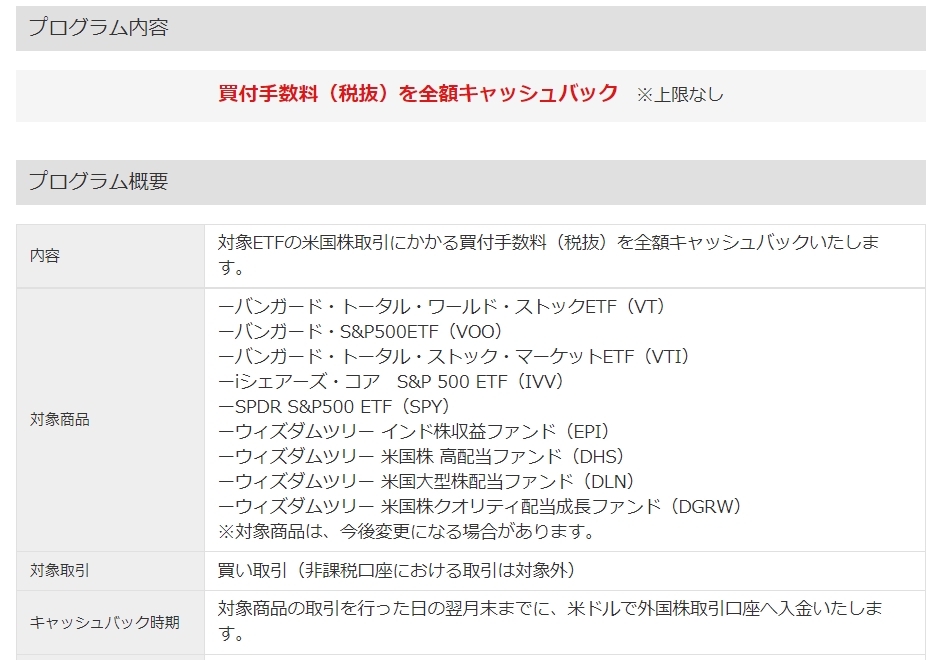

お得に米国ETF投資!

米国ETF投資を目論んでいるなら、マネックス証券の一択ですッ!(゜∀゜)

おすすめする理由は、何と言っても、買付手数料のお得さです。

メジャーな米国ETFの買付手数料が、全額キャッシュバックになります!w(゜o゜)w

このサービスを利用して、米国ETFへのつみたて買付も躊躇なく行えますね( ^ω^)

先立って、初期資金を米国ETFに注ぎ込むのがベターという内容の記事を書きました。

これ以外にも、米国個別株の買付手数料0ドルなど、米国株に特化した様々なキャンペーンが催されます。

KA〇UYAチャンネルを見て触発された、ちょっと”右寄り”なあなたは、マネックス証券を利用されることをおすすめします!

若干後悔することになったiDeCo口座の開設先

当然ながら私もiDeCo口座を開設しています。ただ、今では少しだけ後悔しています。

iDeCoを知ったきっかけ

私は2018年7月からつみたてNISAを開始しました。

まったく知識の無かった私は、とりあえず竹川美奈子著「税金がタダになる、おトクな『つみたてNISA』『一般NISA』活用入門」を購入しました。

当書を読むことで、iDeCoの存在を初めて知ったのです。会社員であれば、おそらくiDeCoの案内くらいはあるはずです。しかし私のいた会社は零細過ぎて、何もありませんでした。

本旨とは関係なく、ポンチ絵テイストのイラストにすっかり感化されました(*´ω`*) (こういう思考回路は、確実に人生の損を招きます。)

iDeCoについても「ぜひ竹川さんの書籍で学びたい!」と思い、すぐに見つけることができたのです。

古かった書籍

竹川美奈子著「一番やさしい! 一番くわしい! 個人型確定拠出年金iDeCo活用入門」を手に取りました。

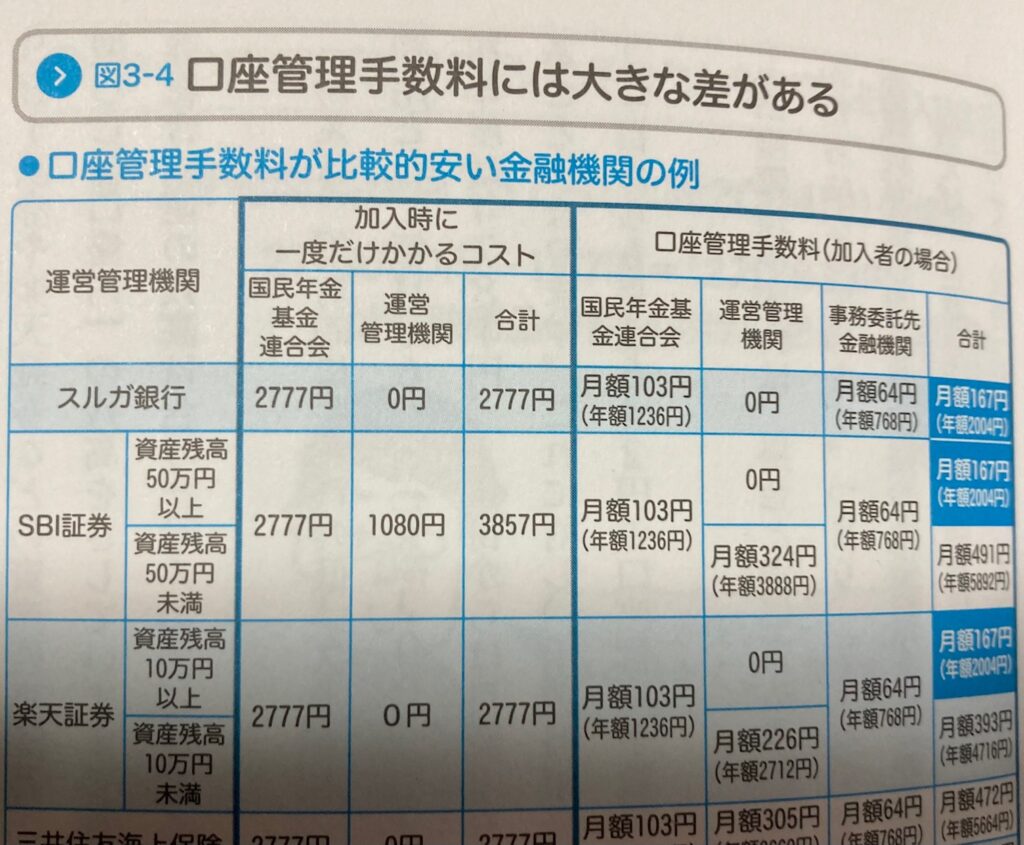

SBI証券では、50万円未満の残高までは、324円の運営管理機関への管理手数料がかかることになっています。楽天証券にも同様に、10万円未満の残高で226円、と。

今どきそんな”資産縛り”なんて、聞いたことないですよね?w

最終的に手数料がもっとも安いのが、「スルガ銀行」ということがわかります(゜Д゜)

同行はノルマ達成のためには何でもあり、武〇士も真っ青な企業実態でおなじみです(^_^;) スーパー情弱だった私でも、「かぼ〇の馬車」の黒幕という認識はありました。

これを読んだ私は、真剣にスルガ銀行での口座開設を検討しました。結局妥協して、iDeCoのために楽天証券に口座開設しました。

私が始めた2018年は、iDeCoは手数料引き下げの真っ最中でした。

現在は、めぼしいネット証券であれば、最低限の手数料で済みます。手数料に関しては、ハズレがありません。マネックス証券でも同様です。

画像の表ですが、現在は書き換わっているはずです。

楽天証券<マネックス証券

楽天証券のiDeCoは、残念ながら品ぞろえに懸念があります(´・ω・`)

インデックス投信は、「楽天バンガード」と「たわらノーロード」の二本柱です。コスパ重視と安定性は十分です。

米国株投資なら、楽天VTIになります。S&P500ほどのエッジは望めません。(気分の問題くらいの差異でしかないでしょうけど)

資産形成には十分ですが、ブログ的には乏しい感が否めません。

もしiDeCoに限った範囲で楽天証券との比較であれば、個人的にはマネックス証券に軍配を上げたいところです。

まとめ

iDeCoは是非やるべきです。ただ、踏み出すきっかけに出会うのが難しい。

米国株や米国ETFから興味を持たれた皆さんは、そちらのメリットもあるマネックス証券のiDeCo口座開設を、ぜひご検討ください!

今回は、

- マネックス証券でiDeCo口座を開設するメリット→米国ETFをコアに据えたい人はマスト!

- iDeCo口座の開設先を若干するにいたった話→マネックス証券の方がよかった

について書いてみました。

最後までお読みいただき、ありがとうございました。

コメント